趋势网(微博|微信)讯:网商贷、借呗、花呗、微粒贷、现金贷、百度小贷、联盟贷、白条、金条、流量贷、好期贷、小米贷、借贷宝、51人品贷、福利贷、人人贷、来分期、替你还、省呗、借你花、白领贷、蓝领贷、域名贷……今天你上网借钱了吗?

一、蚂蚁金服

蚂蚁金服今日宣布,公司已于日前完成B轮融资,融资额为45亿美元。

蚂蚁金服本轮融资新增战略投资者包括中投海外和建信信托分别领衔的投资团,而包括中国人寿在内的多家保险公司、中邮集团、国开金融以及春华资本等A轮战略投资者跟投。

2015年7月,蚂蚁金服曾对外宣布已完成A轮融资,引入了包括全国社保基金、国开金融、国内大型保险公司等在内的8家战略投资者。

其中全国社保基金持股比例最高,为5%;国开金融与四家保险公司各投资约9亿元,每家约占0.5%;此外还包括春华基金和国资背景的上海金浦产业基金两家PE机构。

从蚂蚁金服这两轮融资来看,进入者清一色是大型国企,可以说,投资方快被国企包了。不过,由于蚂蚁金服两轮融资出让股权均较少,因此公司仍然由马云(微博)等阿里高管实际控制。

哈梅内伊妻子伤重不治去世

哈梅内伊妻子伤重不治去世  伊朗宣布战果

伊朗宣布战果  米哈游公布猝死员工生前工作轨迹

米哈游公布猝死员工生前工作轨迹  一家4口上山妻子死亡失联时神情恐惧

一家4口上山妻子死亡失联时神情恐惧  伊朗首都5地几乎同时爆 炸

伊朗首都5地几乎同时爆 炸

蚂蚁金服业务架构图(注:部分业务与蚂蚁金服没隶属关系,仅供投资人参考)

多方消息称,蚂蚁金服正谋求上海主板上市。蚂蚁金服上市可能是2010年以来国内市场最大规模的IPO,总估值达到600亿美元,农业银行2010年7月发行上市募集资金685亿元。

腾讯科技此前拿到的一份投资机构分发给投资人的材料显示,蚂蚁金服早在2014年营业收入为101.5亿元,较2013年同比增长91.6%;调整后净利润为26.3亿元,净利润率为26%。

蚂蚁金服获得巨额融资背后,是国内互联网巨头正在疯狂抢夺互联网金融这一蛋糕。

二、苏宁

苏宁整合旗下金融资源 拟引入战略股东

就在蚂蚁金服宣布融资前不久,苏宁云商刚刚宣布拟对旗下第三方支付、供应链金融、理财、保险销售、基金销售、众筹、预付卡等金融业务进行整合。

苏宁云商以苏宁金服为主体,搭建苏宁金服平台,提升公司金融业务的平台价值和品牌价值,有利于金融业务与其他业务的风险隔离、金融产品创新以及向全社会输出金融服务能力。

本次增资扩股中,苏宁金控出资58.34亿元,员工持股合伙企业出资8.33亿元。苏宁金服一共从苏宁云商和核心员工那里募集资金66.67亿元,投后估值达到166.67亿元。

增资完成后,苏宁云商将持有苏宁金服60%股份,苏宁金控将持有苏宁金服35%股份,员工持股合伙企业将持有苏宁金服5%股份。

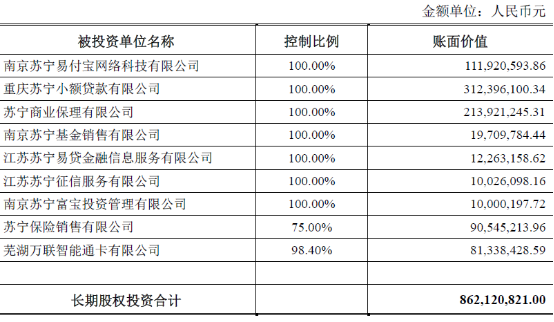

苏宁金服旗下拥有9项投资项目,包括小额贷款、保理、保险销售等,账面价值8.62亿元。从趋势看,苏宁金服未来还会进一步引入战略投资。

三、百度

互联网金融业务成百度第四级

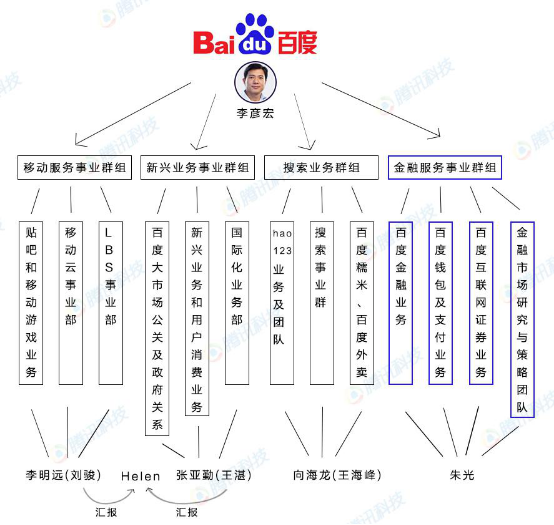

2015年12月,百度宣布公司重大架构调整,组建金融服务事业群组(FSG),由消费金融业务、钱包支付业务、互联网证券业务组成,由百度副总裁朱光任金融服务事业群组总经理。

朱光2008年12月加盟百度,长期在百度负责百度大市场、公关及政府关系团队,此番调整后,朱光负责的这一业务交给百度总裁、百度新兴业务事业群组(EBG)总经理张亚勤(微博)汇报。

百度这一调整更突出互联网金融在百度的重要意义,其已成为百度事业群第四极。朱光出任金融服务事业群组总经理后,将转向百度CEO李彦宏汇报。

一位业内分析人士指出,随着百度成立金融服务事业群组(FSG),百度原来分散的支付、理财、民营银行、保险等业务转向集中,其直接对标的企业是当前风头正劲的蚂蚁金服。

早前,中信银行与百度共同宣布,设立直销银行,直销银行定名称为“百信银行股份有限公司”(简称“百信银行”)。这意味着继腾讯、阿里巴巴之后,百度也进入民营银行阵列。

同一时间,百度、安联保险、高瓴资本联合宣布,三方联合发起成立全新的互联网保险公司——百安保险公司。

百度CEO李彦宏说,“百度战略重点不仅是人连接信息,还是人连接服务,在人连接服务中很重要需求是金融服务需要,百度和中信银行合作是用互联网+金融方式满足用户需求。”

百度金融业务与百度O2O业务也有很大关联。李彦宏曾表示,“互联网+保险”能产生很多创新,如百度外卖可以有一个保险:如果百度外卖给客户送迟,百度外卖能给用户进行赔付。

为做好百度金融服务,百度还挖来原美国运通高级副总裁王劲,王劲曾是前百度高级副总裁、现京东商城CEO沈皓瑜在美国运通的直接领导。王劲可能会是百度金融业务实际运作人。

四、京东

京东金融已完成66.5亿融资 正申请财险牌照

2016年3月,京东集团宣布,京东金融66.5亿人民币融资交易于2016年3月1日完成。本次融资之后,京东集团仍将控制京东金融多数股权。

此前,2016年1月,京东金融宣布获得来自红杉资本中国基金、嘉实投资和中国太平领投的投资人的投资,融资金额66.5亿人民币。此轮融资对京东金融的交易后估值为466.5亿。

2015年10月,京东金融CEO陈生强透露,京东金融团队已扩充到了三千人的规模,服务用户超过一亿人。陈生强透露,京东金融已将自己定位为一家“金融科技”公司。

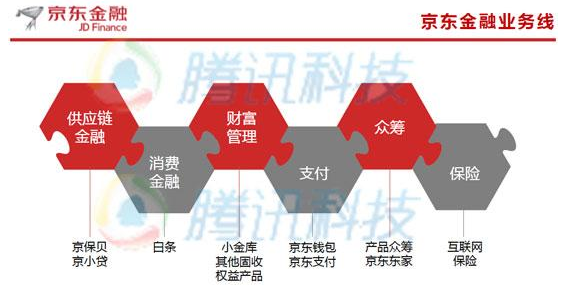

根据介绍,京东金融于2013年10月独立运营,现已建立七大业务板块,分别是供应链金融、消费金融、众筹、财富管理、支付、保险、证券。

京东金融还陆续推出京保贝、白条、京东钱包、小金库、京小贷、权益类众筹、股权众筹、众筹保险等产品以及京东众创生态圈,向客户提供融资贷款、众筹、理财、支付等金融服务。

融资文件显示,京东金融2014年第三季到2015年第三季营收分别为1.5亿、2.48亿、2.82亿、4.35亿、5.41亿元;净利分别为-1亿、-1.45亿、-1.18亿、-2.68亿、-2.9亿元。

京东金融2015年前3季度营收一共为12.58亿元,净亏损为6.77亿元,净亏损率为53.8%。

五、搜房

搜房运作旗下金融资产借壳上市

2016年1月,A股公司万里股份披露,拟购买搜房房天下持有丽满万家100%股权、搜房媒体100%股权和北京搜房网络100%股权,买房天下网络持有拓世寰宇100%股权等资产。

本次交易完成后,万里股份上市公司将持有丽满万家、搜房媒体、北京搜房网络、拓世寰宇及宏岸图升100%股权。

公司主营业务变更为互联网房产及家居广告营销业务和金融业务,控股股东变更为搜房房天下及其一致行动人房天下网络、搜房装饰,实际控制人变更为搜房CEO莫天全。

搜房这种回归A股模式好处是,不仅有中概股上市企业身份,还将有市场前景,目前规模偏小的新兴业务放入A股。搜房相当于是两边市场受益,被指“羞辱”了众多私有化企业。

莫天全此前接受腾讯科技采访时表示,搜房这种回归A股模式是创新,还有70%股权安排,能给其他中概股企业带来很多启示。资本市场用好了,对搜房基本业务也是最大支持。

此前,莫天全表示,搜房的互联网金融集团成立后,就有很多机构寻找到搜房洽谈,即搜房集团不需要私有化,但将搜房互联网金融集团开放股权,与外部资本对接,更加独立的发展。

大家对搜房的互联网金融集团感兴趣的理由是,其主要是围绕搜房的核心交易来开展,而且是闭环,风险可控,只要搜房打通中间环节,搜房的互联网金融集团交易量能很快上升。

六、链家

链家64亿融资背后 最吸引人的是金融业务

当前,链家地产的融资正在持续推进。腾讯科技此前获得可靠信息,链家地产近期可能完成新一轮总规模达到64亿元的融资,包括B轮融资43.5亿元,以及B+轮融资20.5亿元。

链家地产B轮和B+轮融资的估值一致。在链家地产获得的64亿元融资中,新股投资35.2亿元,占比为55%,老股转让28.8亿元,占比为45%。

链家地产投前估值330亿,完成B轮和B+轮投资后,估值365.2亿元(330亿元+35.2亿元)。

在这一轮融资中,链家地产的投资方众多,包括华晟资本、百度、H Capital、执一资本、海峡基金、原苍资本、源码资本、经纬中国、喜神资产等众多投资机构和企业。

链家地产能被资本看好的核心原因在于,当其形成垄断之时,拥有的巨大能量足以让买卖双方陷入被动,控制市场的话语权甚至定价权,成规则制定者,也就受到资本方的青睐。

此外,链家地产最吸引投资人的就是其互联网金融业务。链家可怕之处在于一菜多吃,在交易环节,不是简单只吃佣金,更多延长资金在链家体系内停留时间,更多倾斜链家金融收入。

七、陆金所

陆金所估值达185亿美元 去年亏损4.15亿美元

最近几年快速成长起来的陆金所也是互联网金融领域的翘楚。

2016年1月,陆金所宣布完成12.16亿美元融资,其中包括B轮投资者9.24亿美元投资和A轮投资者行使认购期权投资的2.92亿美元,融资完成后,陆金所估值达到185亿美元。

中银集团投资有限公司、国泰君安证券(香港)有限公司、民生商银国际控股有限公司等多家境内外优质机构投资者及企业机构成为此次融资认购方。

除B轮投资者外,A轮投资者行使认购期权投资2.92亿美元,使融资规模达12.16亿美元。

腾讯科技此前拿到的资料显示,陆金所2014年营收为1亿美元,2015年营收预计为7.06亿美元,2016年到2018年营收预计则分别是31.03亿美元、61.66亿美元、98.43亿美元。

陆金所2015年预计亏损4.15亿美元,2016年会继续亏损6800万美元,但到2017年会明显好转,预计盈利15.55亿美元,2018年预计盈利35.44亿美元。

当前,腾讯旗下微众银行也在进行募集资金,有消息称,微众银行已经接近达成4.5亿美元首轮融资,投资人包括美国私募基金华平投资以及新加坡淡马锡,估值高达55亿美元。

据悉,之所以京东金融、陆金所亏损严重,依然有这么多企业纷纷涌入,在于互联网金融这个市场前景巨大,蚂蚁金服已估值600亿美元,连刚刚成立的苏宁金服也已估值166亿元。